总经理执掌帅印 公开募“将”的浙商财险“将帅”齐换!高歌猛进向50亿保费冲刺

来源:观潮财经

浙商财险“将帅”齐换!

昨日,监管公告核准蒋照辉浙商保险董事长任职资格。在此之前,蒋照辉担任公司总经理。早在今年7月,该公司公开向社会招聘总经理,此次蒋照辉任职资格获批,浙商财险则面临将帅齐换的状况。

经历之前风波后,近年浙商财险颇为低调,然而随着新班子成立,该公司还计划融资20亿元。

除此之外,该公司还提出了新的发展规划——到2027年,其力争实现保费收入约50亿元,净利润约1亿元,净资产收益率达到3.2%。

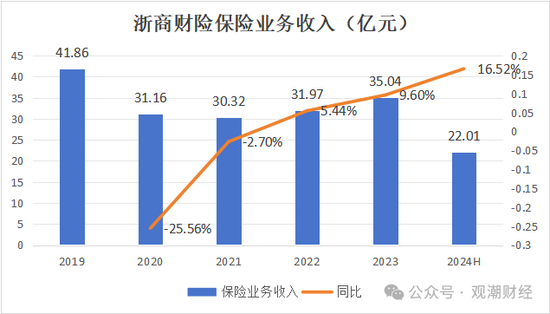

这对公司新管理层而言是个不小的挑战,浙商财险上次站上40亿元保费平台还是在2018年,仅一年后保费掉到31亿元,近年一直维持在30亿平台;利润方面,浙商财险最高利润出现在2015年——公司成立的第六年,近年仅为千余万元。

01

总经理升职,“将帅”齐换

10月8日,国家金融监督管理总局浙江监管局发布公告,正式核准蒋照辉担任浙商保险董事长的任职资格。在此之前,蒋照辉担任公司总经理,而董事长一职则由房弢担任。

通常情况下,保险公司总经理负责执行董事会制定的发展战略,此次蒋照辉从总经理升任董事长,意味着其在公司治理架构中的角色将更加重要。这不仅有助于确保战略的连续性和执行力度,还能更好地对齐股东、董事会与经营管理班子的核心利益诉求。

根据简历,1973年出生的蒋照辉今年51岁,拥有丰富的金融监管和企业管理经验。其早年在人民银行台州市分行和原中国银监会浙江监管局工作;随后转战企业管理领域,先后在浙江交通投资集团旗下的金控平台担任风控副组长,并在浙江浙商金控出任副总经理,进一步拓展了金融企业的运营管理经验。

蒋照辉:男,1973年出生,现任浙商保险董事长,曾任浙商保险党委书记、总经理、董事、首席投资官。先后历任中国人民银行台州市分行干部,中国银监会浙江监管局办公室干部机关党委办公室副主任、党委宣传部副部长、舟山监管分局党委副书记、副局长(主持工作)、舟山监管分局党委书记、局长,浙江省交通投资集团金控平台筹备组风控副组长、浙江浙商金控副总经理、党委委员、董事,浙商证券副董事长,浙商保险党委副书记。

2022年,蒋照辉进入浙商体系,9月出任浙商证券副董事长,12月被任命为浙商保险总经理,结束了公司长达六年无总经理的局面。在浙商保险任职期间内,除总经理一职外,蒋照辉还兼任公司党委书记、董事及首席投资官,全面参与公司战略制定与执行。

短短两年后的2024年10月,蒋照辉被提拔为浙商保险董事长。从背景来看,蒋照辉曾经履职的浙江交通集团持浙商保险15亿股,股权比例30%,是浙商保险第一大股东。

前任董事长房弢同样来自于大股东方。目前房弢已离开浙商保险,现担任浙江省轨道交通运营管理集团党委书记。早在今年7月中下旬,浙江省轨道交通运营管理集团系列发文消息显示,房弢已任公司党委书记一职,并着手开展工作。值得注意的是,浙江省轨道交通运营管理集团与浙商保险的背后大股东均为浙江交通集团。

房弢:1971年出生,现任浙江省轨道交通运营管理集团党委书记,曾任浙商保险党委书记、董事长,兼任浙江省金融学会常务理事。在此之前,其先后历任浙江金温铁道开发公司客运分公司副经理、温州站站长,沿海铁路浙江公司副总经理,浙江金温铁道开发公司董事长、党委书记。

房弢,同为“70后”,其职业背景主要集中在轨道交通领域,拥有深厚的管理经验。此前,他曾担任浙江金温铁道开发公司客运分公司副经理、温州站站长、沿海铁路浙江公司副总经理,以及浙江金温铁道开发公司董事长兼党委书记等职务,积累了丰富的领导和运营经验。

自2022年7月房弢担任浙商保险董事长以来,他与时任总经理蒋照辉携手合作,成功推动了公司保费规模的稳步回升,显著缩小了亏损幅度。经过共同努力,浙商保险在2023年实现了微弱的盈利。

随着蒋照辉升任董事长,浙商财险总经理职位将再次出现空缺。此次人事调整也早有迹象可循,早在今年7月中下旬,即时任董事长房弢已履新,出任浙江省轨道交通运营管理集团党委书记,而公司也曾公开面向外部招募总经理。

股东官网在7月19日曾发布招聘公告,称因公司经营发展需要,公开招聘浙商保险总经理一名,报名时间为“招到即止”。然而,近期该招聘公告已悄然撤下。

同时,观潮财经关注到,今年7月该公司发布增资公告,计划融资20亿元,并提出了公司的三年发展规划——到2027年,力争实现保费收入约50亿元,净利润约1亿元,净资产收益率达到3.2%。

在当前环境下,要实现上述目标必将面临诸多挑战。浙商财险上次站上40亿元保费平台还是在2018年,仅一年后保费掉到31亿元,近年一直维持在30亿平台;利润方面,浙商财险最高利润出现在2015年——公司成立的第六年,近年仅为千余万元。

对于新任董事长蒋照辉来说,如何引领公司实现战略突破将是其任内的重要挑战。未来,公司能否在这一过程中取得显著成效,值得密切关注。

02

“将”而优则“帅”?3董事长自总经理直升

浙商财险成立于2009年6月25日,总部位于杭州,注册资本为50亿元,是国内第一家总部设在浙江的全国性综合性财产保险公司。该公司由多家实力雄厚的综合性集团共同创立,包括浙江交通投资集团、浙江省能源集团、雅戈尔集团和正泰集团,以及市场知名度较高的企业,如浙江勤业建工集团和苏泊尔集团。

从股权结构来看,浙江交通投资集团为公司的第一大股东,持股比例为30%。其次为浙江省商业集团、雅戈尔集团、浙江省能源集团及浙江省经济建设投资公司,持股比例分别为15.3%、12.6%、12%及10%,前五大股东持股比例合计近80%,股权比例相对分散。

从大股东浙江省交通投资集团背景来看,背后实控人为浙江省国资委,持股比例为90%。

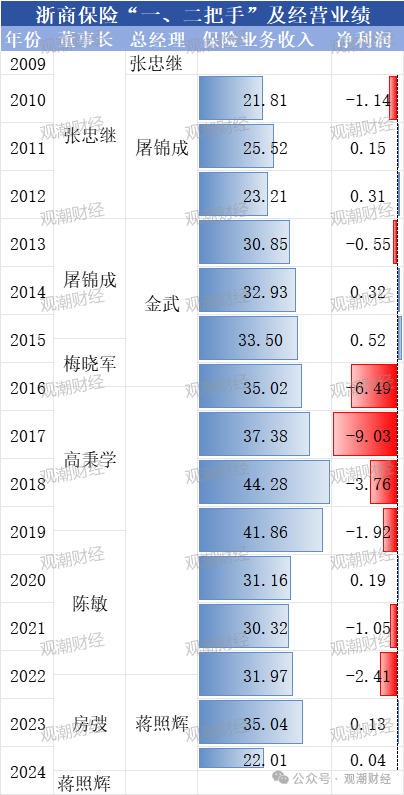

从公司过往“一二把手”人员来看,自2009年公司成立以来,共经历7任董事长及4任总经理,而7任董事长中,三人均由总经理升任而来。

浙商保险的首任董事长及总经理均由张忠继担任,其从业背景具有监管出身的特点。张忠继曾在中国人民保险安徽省分公司担任副总经理、湖南省分公司副总经理,并曾任浙江保监局局长及党委书记,积累了丰富的保险行业与监管领域的实践经验。

张忠继:1951年12月出生,历任人保安徽省分公司副总经理、人保湖南省分公司副总经理、原浙江保监局局长、党委书记、浙商财险党委书记、董事长、总经理等职。

以这样资深的身份和背景担任浙商保险的董事长兼总经理,充分体现浙江省在公司成立初期对其发展的高度重视。

随后在2009年底,时任浙商保险副总裁屠锦成被提升为总裁。在加入浙商保险之前,他是安邦保险的常务副总经理,同样具备丰富的保险业经验,曾任人保浙江省分公司业管处处长、副总经理及人保宁波分公司总经理等职务。从公司副总经理到总经理,屠锦成只用了四个月。

屠锦成:1954年9月出生,历任人保浙江省分公司业管处处长、副总经理,人保宁波分公司总经理,安邦保险总公司常务副总经理,浙商财产保险股份有限公司副总经理,浙商财险董事长、总经理。

张忠继与屠锦成自2010年至2013年初搭档三年多时间,公司保险业务收入波动在23亿元左右,但净利实现由亏转赢。

2013年3月,张忠继辞去浙商保险董事长职务,随后屠锦城于同年4月接任董事长一职,成功实现从总经理到董事长的角色转变。与屠锦城共同搭档的总经理为金武。金武在加入浙商保险之前,曾担任平安保险浙江分公司台州中心支公司总经理及都邦保险浙江分公司总经理等职务,积累了丰富的保险行业经验。

2015年,屠锦成退休后,由时任浙商保险董事会秘书及副总经理的梅晓军接任董事长,成为公司成立以来的第三任董事长。“70后”梅晓军并非保险专业背景出身。

梅晓军:1972年8月出生,曾任浙商保险董事长。历任宁波市城市发展总公司总经理助理,宁波市兴光煤气集团公司总经理,宁波市东部新城开发建设指挥部计划财务处处长,宁波市东部新城开发投资有限公司董事长(兼)等职,后出任浙商财险副总经理,主要分管投资工作。

他曾担任宁波市城市发展总公司总经理助理、宁波市兴光煤气集团公司总经理、宁波市东部新城开发建设指挥部计划财务处处长,以及宁波市东部新城开发投资有限公司董事长等职务。在加盟浙商保险后,梅晓军担任过董秘及副总经理职务,主要负责投资工作。

由于“侨兴债”事件被内部率先发觉,2016年10月,浙商财险原董事长梅晓军被降格担任非执行董事,总经理金武也被降为副总经理,大股东浙商集团空降高秉学担任董事长。

根据公开资料,高秉学在加入浙商保险之前,曾担任多个重要职务,包括浙江省外经贸厅主任科员、浙江省国际贸易集团人力资源部经理、浙江省土产畜产进出口集团党委书记兼董事长,以及绍兴县常委、副县长和绍兴市柯桥区委常委、副区长等。在担任浙商保险董事长期间,他还兼任浙江省商业集团副总裁一职。

高秉学:1969年7月出生,现任浙江省国贸集团董事长、党委书记。历任浙江省外经贸厅劳动工资处、浙江荣大集团、浙江省国贸集团,曾任浙江土畜集团董事长,浙江省商业集团副总经理,浙商财产保险董事长,物产中大集团副总经理,浙江省商务厅副厅长、党组成员等。

2016年12月,震惊保险业的“侨兴债”事件爆发,成为高秉学担任浙商保险董事长后的首个重大挑战。2016至2017年间,公司累计亏损超15亿元。

2019年9月,陈敏接棒高秉学,成为公司第五任董事长。同样,陈敏也来自大股东方,其曾担任浙江省铁路投资集团董事、副总经理以及浙江省交通投资集团董事、副总经理。

陈敏:1964年11月出生,曾任浙商财险董事长,先后历任浙江省铁路投资集团有限公司董事、副总经理,浙江省交通投资集团有限公司董事、副总经理。

2022年7月,浙商保险发布公告称,正式任命房弢为董事长,使其成为该公司的第六任董事长。同时,伴随着房弢的上任,总经理职位也得以确定,该公司在经历长达六年总经理一职空缺后,终于实现“将帅”齐定的局面。

自金武被降格为副总经理后,即董事长高秉学、陈敏在任期间,该公司总经理职位一直悬而未决,虽有过职位候选人,但一直未正式获监管核准。直至2022年12月底,蒋照辉获批担任公司总经理,结束了公司该职长年空缺。

在房弢与蒋照辉的共同领导下,浙商保险的保费规模逐步回升,亏损幅度显著收窄,并于2023年实现了微弱的盈利。尽管公司制定的三年发展规划面临不小挑战,即目标在2027年前实现保费收入约50亿元、净利润约1亿元,以及净资产收益率达到3.2%。

03

近九年亏损超24亿,新“帅”上任如何变局?

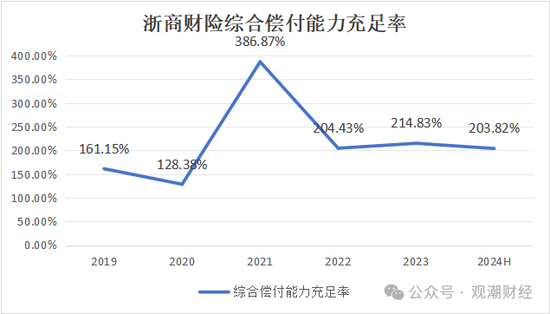

根据公司最新披露的2024二季度偿付能力报告显示,今年上半年,浙商财险实现保险业务收入累计22.01亿元,净利润0.04亿元,综合偿付能力充足率203.82%。

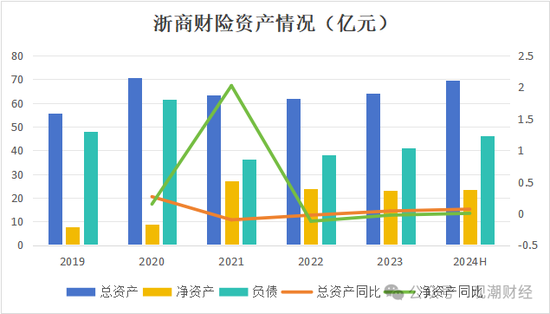

从资产端来看,近五年来,浙商财险的总资产一直处于波动状态。自2020年达到峰值后,该公司连续两年出现下降,直至去年底开始回升。今年上半年,公司的资产规模达到69.74亿元,同比增长6.88%,但仍未恢复到2020年水平。同时,净资产也呈现波动趋势。2021年净资产达到近年来最高值27.04亿元,随后两年出现下滑。今年上半年,净资产达23.53亿元,同比微辐增长0.26%。

从收入端来看,2019年公司保险业务收入为41.86亿元,随后于2021年下降至30.32亿元,持续下滑趋势。2022年起,公司保险业务收入开始上涨,至2023年,公司该收入提升至35.04亿元,同比增长9.6%。截至2024上半年,公司累计保险业务收入为22.01亿元,同比增长16.52%。

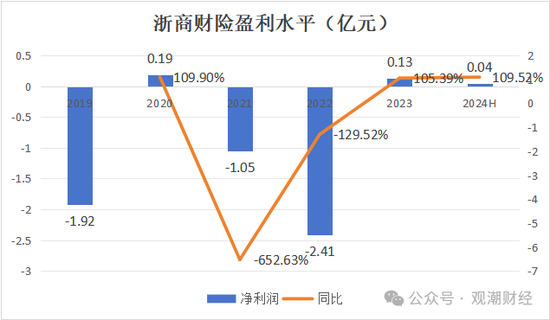

尽管浙商保险在近两年实现保险业务收入的持续增长,但其盈利状况在2022年却出现了显著亏损,亏损金额达2.41亿元。而2023年,公司的盈利水平有所回升,实现净利润0.13亿元,虽然与去年同期的亏损相比有所改善,但整体盈利水平仍显得较低。

自成立以来,浙商保险的净利润一直呈现波动趋势,并且大部分年份都处于亏损状态。自公司成立至今近15年,亏损额远超盈利年份的利润。值得关注的是,2016年伴随“侨兴债”事件的爆发,公司首次遭遇重大亏损。自2016年至今,公司累计亏损额超24亿元。

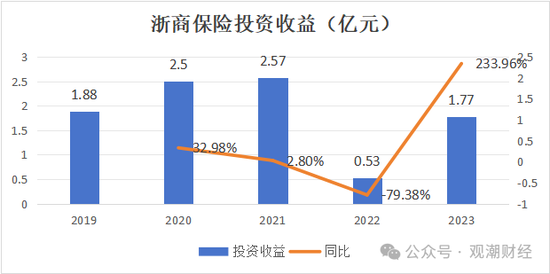

从投资端来看,浙商财险2023年实现1.77亿元的投资收益,同比增长233.96%。增幅如此显著,主要源于2022年的低基数影响,2023年的投资收益水平仍未超过2019年的水平。

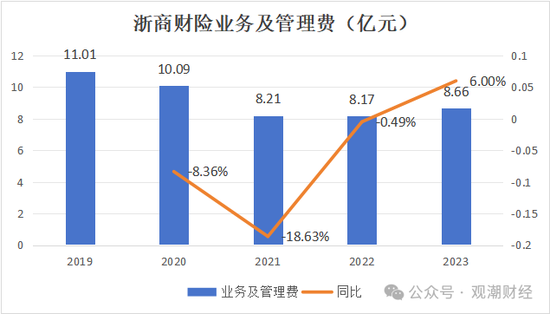

从费用端来看,浙商财险业务及管理费呈下降趋势,2023年微辐上涨,业务及管理费达8.66亿元,同比增长6%。

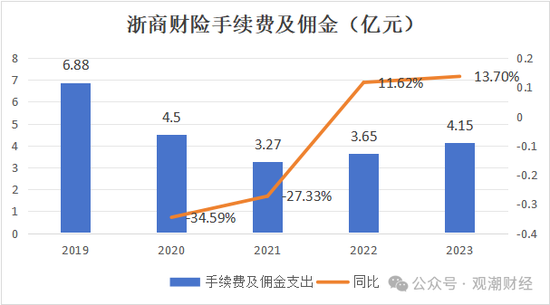

公司手续费及佣金支出在2020及2021年出现下降后,于2022年开始上涨,2023年该费用达4.15亿元,同比增长13.7%。

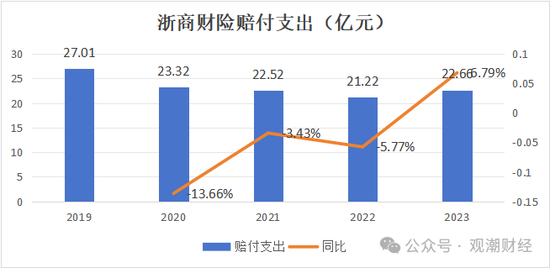

而该公司的赔付支出同其业务及管理费一样,前几年持续下滑,但在去年出现上涨,2023年浙商财险赔付支出达22.66亿元,同比增长6.79%。

从偿付能力来看,浙商财险在今年二季度的综合偿付能力充足率为203.82%,比上季度末下降约5.43个百分点。

根据第二季度偿付能力报告,其综合偿付能力充足率下降的主要原因实际资本增加约3176万,主要受二季度净利润增加和AFS投资资产浮盈综合影响。另外,受公司保费规模增长,保费及准备金风险、巨灾风险资本占用增加等因素综合影响,叠加权益资产配置增加影响而导致最低资本增加约4423万。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。