长安期货范磊:地缘波动维持,下游裂解仍存机会

一、宏观

宏观方面,上周时间美国9月CPI录得同比上涨2.4%,环比上涨0.2%,同时核心CPI同比上涨3.3%,环比上涨0.3%,均超出了市场的预期,并且在美联储关注的超级核心通胀服务指标之中,9月同比环比增速分别较8月下降0.02%与上升0.06%,环比增速连续三个月上升,这样的结果表明美国通胀放缓的进程出现了变化,前期市场所担忧的核心通胀反弹的风险存在着一定的重燃可能,这可能会导致后续的降息以及降息幅度造成较大的阻碍。同时在政治属性方面,在加沙战争已经展开了一年的时间节点之际,以色列依然在加沙地区展开攻势,并对黎巴嫩南部进行地面行动,这在后续或存一定的升级可能;同时在伊以方面,上周时间以色列也表示最高层仍在讨论报复伊朗方案,一定会有,而且一定是重大的,后续德黑兰也表示已为以色列可能发动的袭击准备了至少10种“强硬回应”方案,这在后续活持续发酵并对油价形成支撑。

二、基本面

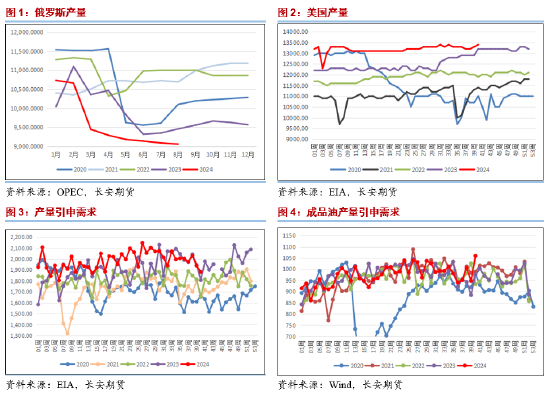

商品属性之中,基本面方面,近期原油商品属性的变化依然并不明显。供给侧,目前市场主要的焦虑点集中在伊朗地缘关系引发的供给中断之上,此前以色列曾一度表示将对伊朗的能源设施进行打击,但随后伊朗方面也向海湾国家及社会各界表示弱该国能源设施遭受打击,将有可能不遵守国际社会的核武器准则,这样的地缘关系发展在后期或涉及多个传统生产国家,进而对市场造成影响。需求侧,此前三大机构对原油需求增速预期做出了调整,8月的月报之中OPEC,IEA及EIA得预测结果分别是-8万桶/日,-10万桶/日以及+15万桶/日,该结果曾一度对市场造成了明显的压制作用,但在9月的月报之中该结果分别调整为+5万桶/日,+0万桶/日以及+14万桶/日,该结果之中虽然IEA依然维持着相对悲观的预期结果,单较前期来看已经出现了明显的转变,这在后期将对价格形成一定的支撑。

三、库存及价差

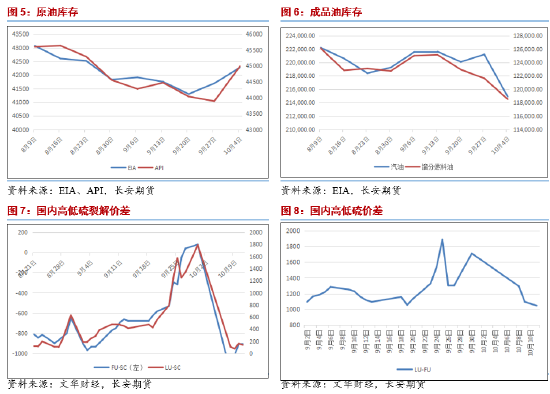

库存方面,原油方面,美国至10月4日当周API原油库存 1095.8万桶,预期192.5万桶,前值-145.8万桶;同时10月4日当周EIA原油库存录得581万桶,预期204.8万桶,前值388.9万桶。两大原油库存在上周的结果均录得较大幅度的积累,这在一定程度上是由于美国原油出口下降所致,但在同时也在呼应北美炼厂开工水平逐步下降的客观现实,这表明着下游的消费水平目前依然相对疲软。在成品油方面,美国至10月4日当周汽油库存则录得 -630.4万桶,预期-112.3万桶,前值111.9万桶;同时精炼油库存录得为-312.4万桶,预期-186.5万桶,前值-128.4万桶。成品油库存的走势在上周依然录得了较为明显的下行,这一方面设计得益于美国炼厂开工水平的下降导致供给有所收窄,另一方面则是表明成品油的消费依然相对坚挺,这也为裂解布局提供了一定的机会。

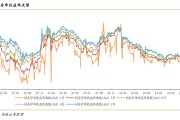

裂解价差方面,近期国际汽柴油裂解价差走势基本保持平稳,且柴油长期处在强势阶段,这导致市场的生产倾向进一步向柴油靠拢,导致汽油供给在近期持续处在疲软阶段;传递至国内市场上,这导致高低硫裂解在国庆假期之后出现了明显的回落走势,但在收假之后两者裂解依然存在着一定的上行趋势,这意味着后续国内高低硫裂解将在受到国际裂解影响的同时,进一步受到国内供给趋紧的影响,进而为布多裂解提供一定的操作机会。

四、观点及展望

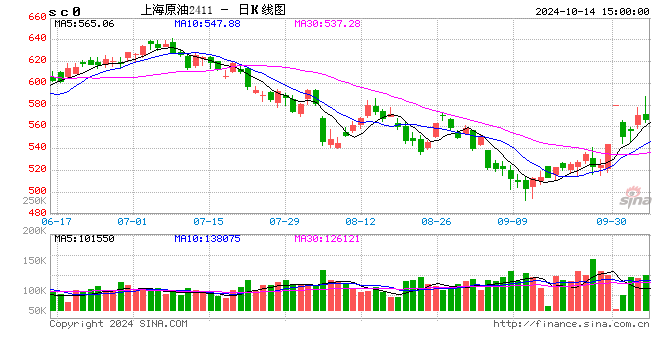

整体来看,国内收假以后油价整体波动有所扩大,周初时间受地缘因素对影响国际油价整体强势上涨并突破了六周高点,随后在中东地缘趋缓之际回吐了部分涨幅,并在后半程时间在美国飓风影响下再度有所收强,内盘品种则在节后高开并处在高位运行。目前看来,原油商品属性近期的变化并不明显,供给侧的收紧程度基本保持不变,需求端的表现也不温不火,同时库存的反复也导致基本面的支撑基本维持;金融属性方面,市场对于美联储年内剩余降息对预期维持在50个基点左右,但近期存在小幅的降温,这或导致该因素的支撑力度有所减弱;政治属性方面,近期中东地缘冲突依然存在着升级可能,但不确定性依然存在。因此综合来看,近期油价或维持在高位宽幅运行,在地缘因素的影响下波动幅度或存进一步扩大的可能。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:Z0021225,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。