小心这一风险!山河智能、神农科技、汇洲智能等收问询函,49只A股应收款项占资产比超50%

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

界面新闻记者 | 尹靖霏

因大幅计提信用减值被疑操纵利润,5月20日,山河智能(002097.SZ)收到深交所下发的2023年年报问询函。5月21日收盘,该只股票继续下跌5.6%,报6.91元/股,市值约74亿元。

根据界面新闻统计,截至2023年末,A股5360余家上市公司应收账款和应收票据合计达9.02万亿元,当年合计计提了1.14万亿元的信用减值损失。应收账款及应收票据占公司总资产比重超过20%的上市公司达1424家,比重超过50%的上市公司达49家。应收票据及应收账款超100亿元的有134家,主要涉及建筑、电子、汽车、医药和电力设备。

山河智能应收账款遭问询

问询函显示,深交所关注的事项主要围绕山河智能2023年经营业绩、资产减值、境外资产、偿债能力等六个方面的问题。

其中信用减值的问题尤其需要警惕。

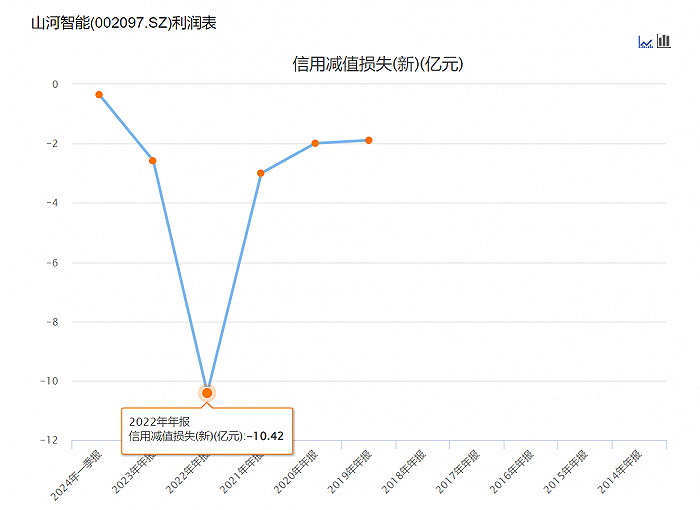

数据显示,山河智能2023年计提信用减值准备2.58亿元。从2019年开始该公司连续多年计提信用减值损失。2022年计提的信用减值损失高达10.42亿元。

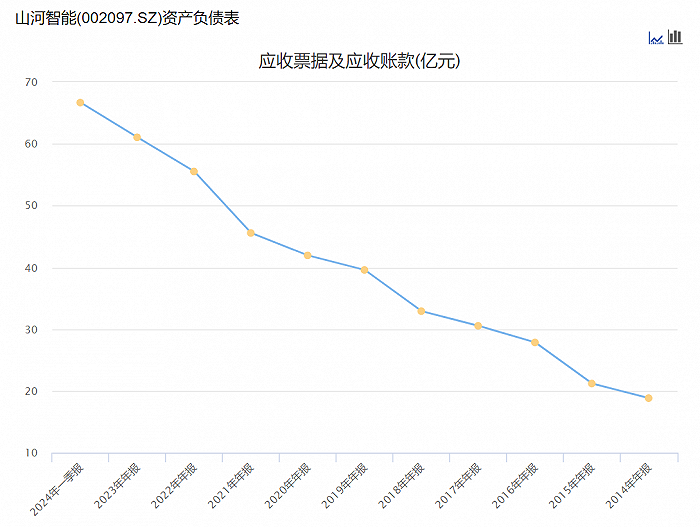

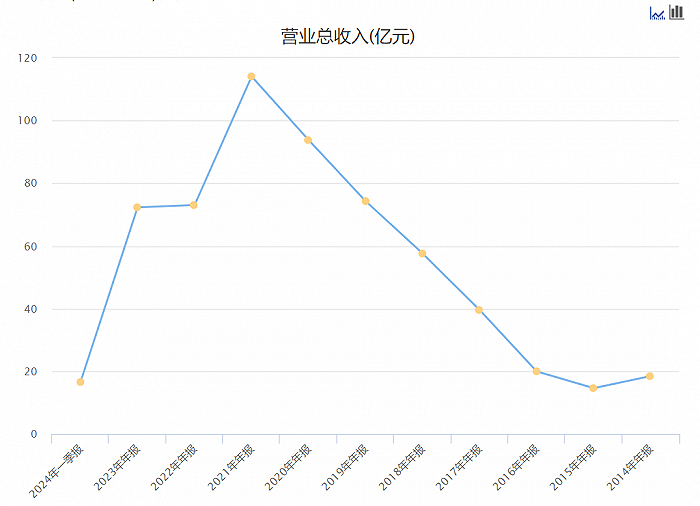

在大笔计提信用资产减值背后,山河智能应收账款自2014年开始逐年上涨,2023年应收账款高达61.05亿元,占当年总资产的比重达近三成。2014年以来随着应收账款的上涨,公司营收也从2014年18亿元涨至2021年的114亿元。

但让外界疑惑之处在于,山河智能2021年至2023年应收账款依旧飙涨,由42亿元涨至近60亿元,但公司营收开始走下坡路。为何此时赊销不再能带来公司营收的增加?这背后又是何种原因?

2022年以来公司营收迈入下滑通道,山河智能从2019年开始至今持续多年计提大额的应收账款减值。是否跨期调节利润?成为外界关注的焦点。针对2023年计提的信用减值,交易所要求公司说明,2023年相比上年资产减值大幅变动的原因及合理性,是否存在通过年末大额计提资产减值准备和/或信用减值准备进行财务“大洗澡”、跨期调节利润的情形。

另一需要外界警惕的是,超60亿元的应收账款成为吞噬山河智能业绩的一大隐雷。

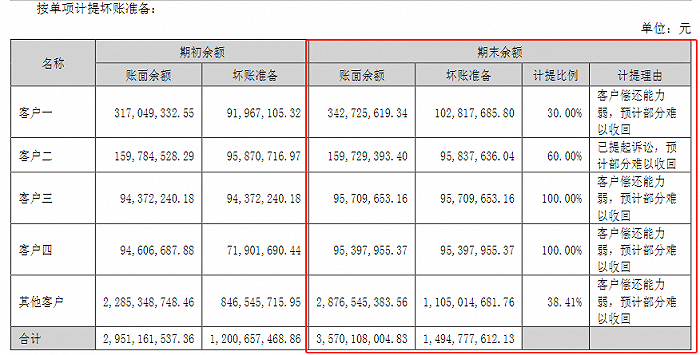

界面新闻发现,2023年山河智能下游的4家客户应收账款近7亿元,其中,客户1的应收账款就高达3.43亿元,公司计提坏账1.03亿元,坏账计提率达30%。客户3和客户4应收账款合计达1.91亿元,公司计提了100%的坏账。

而高企的应收账款也成为吞噬山河智能现金流的罪魁祸首。

2020年该公司经营性净现金流还创下18.04亿元的战绩。自2022年开始这一战绩急转直下,2022年经营性净现金流直接大跌至-15.64亿元,2023年为-5.2亿元,2024年一季度末为-4.66亿元。

资深财务专家马靖昊指出,据研究,80%以上公司经营失败都可以归因于现金管理不当。现金流决定企业命运,如果把企业比作人,那么现金流就是血液,没有利润可以活,但是没有现金只有死。

需要注意的是,在主营业务无法沉淀下真金白银的情况下,山河智能的负债率较高。2023年年报显示,公司期末资产负债率77.21%,流动比率1.49。截至2023年末,公司短期借款及一年内到期的非流动负债36.40亿元,长期借款62.67亿元。公司是否存在债务兑付风险也是交易所问询的重点。

多家公司应收账款遭问询

除了山河智能,诸多上市公司年报中应收账款项目受到交易所的关注。

5月16日,深交所下发关于神农科技(300189.SZ)的年报问询函。公告显示,神农科技2023年向前五大供应商的合计采购额度大幅下降,应收账款中有30.18%的账龄已经超过三年。深交所要求神农科技解释这些问题,分析应收账款的规模与营业收入的匹配性,是否存在放宽信用政策以提前确认收入的情况。

5月15日,深交所下发关于对汇洲智能(002122.SZ)2023年年报的问询函。

年报显示,汇洲智能应收账款期末账面余额3.12亿元,其中账龄在三年以上的账面余额为1.81亿元,占比58%。期末坏账准备计提余额为1.92亿元,计提比例为61.65%,较期初计提比例下降三个百分点。公司对账龄在三年以上应收账款全额计提坏账准备。

汇洲智能报告期内计提坏账准备718.52万元,收回或转回计提的坏账准备金额2023.24万元。按欠款方归集的期末余额前五名的应收账款合计6,472.72万元,其中对应收前两名客户款项全部计提坏账准备。此外,汇洲智能应收票据期末余额1.44亿元,较期初余额508.30万元大幅增长。

问询函要求汇洲智能说明三年以上应收账款余额占比较高的原因,以及主要欠款方的基本情况,前期销售收入确认是否谨慎合理。报告期内单独进行减值测试的应收账款减值准备转回对应的款项发生时间、金额、减值准备的计提时间及转回的原因、依据及合理性,是否存在通过减值计提及转回调节利润的情形。

5月13日ST高鸿(000851.SZ)收到深交所的年报问询函。

年报显示,ST高鸿2023年确认应收账款坏账损失9.68亿元。ST高鸿应收账款期末账面余额22.4亿元,坏账准备计提比例52.81%;期初账面余额31.28亿元,坏账准备计提比例11.29%,期末计提比例较期初大幅增加。

其中,按单项计提坏账准备的应收账款账面余额11亿元,坏账准备计提比例为84.35%;按组合计提坏账准备的应收账款账面余额11.4亿元,坏账准备计提比例为22.38%。

单项计提明细表显示,ST高鸿对南京庆百电子科技有限公司、南京东州科技有限公司、江苏凯旋科技发展有限公司、南京贺坤物资实业有限公司、北京千禧世豪电子科技有限公司、北京神州黎明网络技术有限公司为期末新增划分进入按单项计提坏账准备的应收账款。年审会计师将“应收账款坏账准备”识别为关键审计事项。

交易所表示,该公司需说明单项计提坏账准备应收账款形成的业务背景、账龄情况,合同约定的付款期限,未能及时收回的原因及合理性,ST高鸿已采取或拟采取的催收措施及效果(如有),上述款项的交易是否具备商业实质;

ST高鸿需说明单项计提坏账准备的应收账款占比较期初大幅提高的原因及合理性,以前年度对相关款项的计提是否审慎、充分,ST高鸿对南京庆百电子科技有限公司、南京东州科技有限公司和南京贺坤物资实业有限公司三家公司应收账款计提比例确定为80%的判断依据及合理性。

ST高鸿需说明按欠款方归集的期末余额前五名应收账款的业务背景、欠款方的经营状况和履约能力,前五大欠款方与ST高鸿、ST高鸿董监高、5%以上股东是否存在关联关系或可能导致利益倾斜的其他关系。

A股哪家应收账款高企?

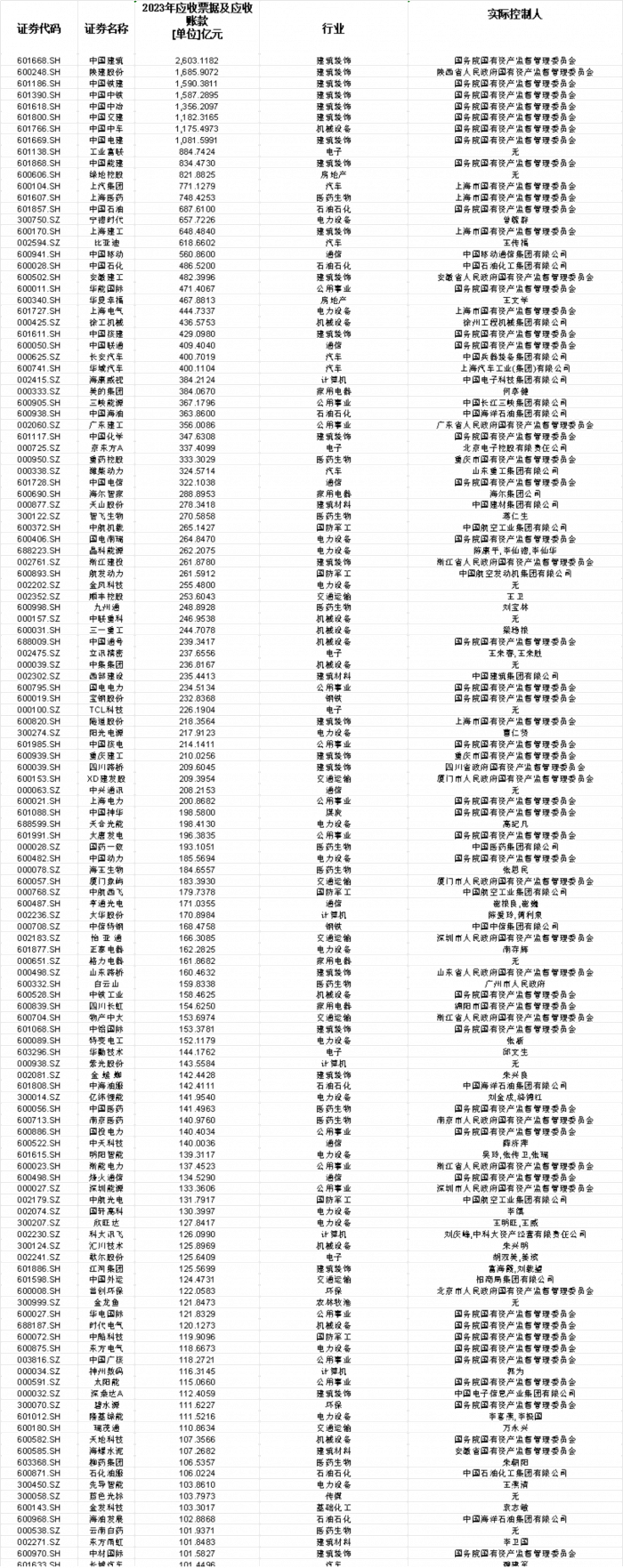

根据界面新闻统计,截至2023年末,A股5360余家上市公司应收账款合计达9.02万亿元,2023年合计计提了1.14万亿元的信用减值损失。

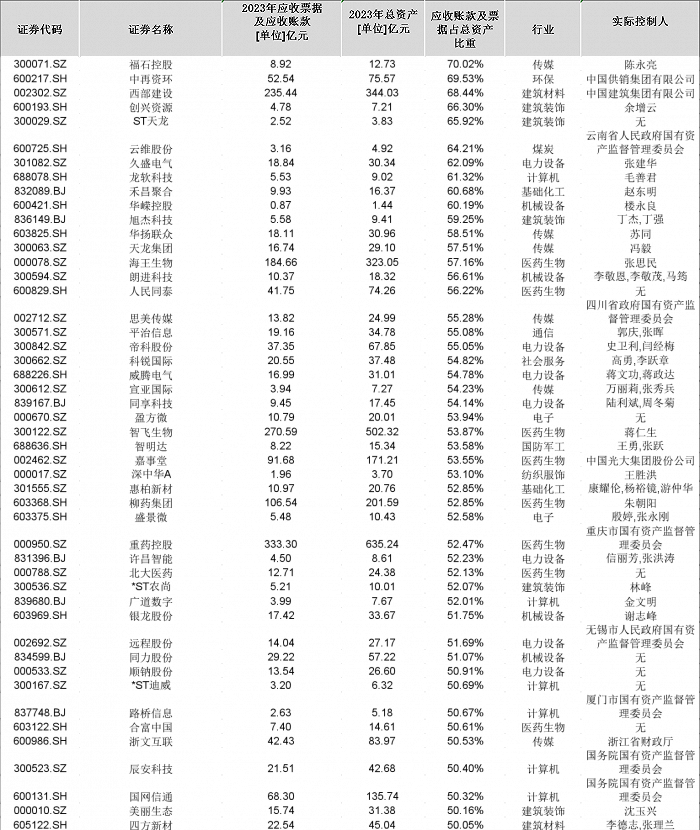

其中,应收账款及应收票据占公司总资产比重超过20%的上市公司达1424家,比重超过50%的上市公司达49家。前49家上市公司多属于电力设备、建筑、传媒、计算机行业等。

比如,福石控股(300071.SZ)2023年应收账款和应收票据为8.92亿元,但公司总资产才为12.73亿元,占比超70%。

中再资环(600217.SH)2023年应收账款和应收票据为52.54亿元,但公司总资产才为75.57亿元,占比近70%。

西部建设(002302.SZ)2023年应收账款和应收票据为52.54亿元,但公司总资产才为75.57亿元,占比约68%。

从绝对值看,应收票据及应收账款超100亿元的有134家,主要涉及建筑、电子、汽车、医药和电力设备。中国建筑(601668.SH)2023年应收账款和应收票据高达2603亿元,位居A股第一。

市场人士指出,应收账款偏高,直接导致的后果有三个:第一,占用企业营运资金,很可能导致企业资金周转困难;其二,提高了企业资金的机会成本,拉低了企业的利润;其三,增加了应收账款的管理成本,还可能形成坏账成本。

更需警惕的是应收账款是调节利润,甚至是实施财务造假的重要方式。不少公司财务造假涉及虚增营收,公司没有收到真金白银,而是以应收账款的形式存在。投资者在对上市公司进行分析时,要高度关注上市公司的应收账款是否存在异动的情形。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。