纳指标普5月27日-31日小幅调整,美核心PCE通胀放缓

宏观经济方面,美国一季度GDP环比折年率下修至1.3%,消费下修,住宅投资上修;一季度PCE环比折年率小幅下修。美国第一季度实际GDP环比折年率修正值录得1.3%,低于此前1.6%的初值;个人消费支出增长下修0.5个百分点至2.0%,商品消费大幅下修1.5个百分点至-1.9%;投资增长维持3.2%,其中住宅投资大幅上修1.5个百分点至15.4%,私人库存变动减少70亿美元至280亿美元。通胀方面,一季度PCE物价指数环比折年率修正值录得3.3%,略低于最初的预期3.4%;核心PCE物价指数环比折年率3.6%,亦低于此前预期的3.7%。

美国4月核心PCE环比略低于预期,但“超级核心通胀”仍高。美国4月核心PCE物价指数同比增速为2.8%,持平预期,为三年新低;环比增速0.2%,低于预期和前值的0.3%,为今年最低月度涨幅。4月PCE物价指数同比上涨2.7%,环比增长0.3%。剔除能源和住房服务的“超级核心服务”PCE环比增长0.32%,前值0.40%,近6个月平均环比水平上升至0.34%。此外,4月实际个人消费支出和实际可支配个人收入均下降0.1%。

美国5月咨商会消费信心超预期回升,但通胀担忧也在上升。美国5月咨商会消费者信心指数达到102,超出预期的96,为四个月来首次上升;预期指数74.6,创下去年7月以来最大单月涨幅。然而,消费者对未来一年的通胀预期升至5.4%,为2023年12月以来最高,对物价上涨和家庭财务状况的担忧增加。尽管对劳动力市场和商业状况的看法有所改善,但购房计划下降,购车计划持平,购买大型家用电器的计划猛增。

主要指数相关情况

1、 一周指数表现

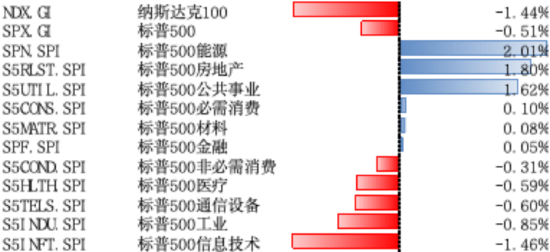

上周(5月27日-31日),纳斯达克100指数整周下跌1.44%,标普500指数整周下跌0.51%,其覆盖的11个行业板块有6个上涨,其中能源领涨2.01%,信息技术领跌1.46%。

数据来源:Wind

2、 配置方向

美股:上周美股小幅调整。美联储最关注的核心PCE通胀放缓,受商品支出减少和服务支出疲软的拖累,美国经济在4月份有所降温,美联储模型亦将24Q2美国GDP由+3.6%下修至+2.7%。当前CME降息预期显示9月降息的概率在55%左右,全年降息次数在1.4次左右,市场的降息预期稍微提前。在金融条件持续偏紧,经济数据摆动的背景下,利率与资产在这个过程中则可能会继续来回波动。

全球市场:股票与债券维持流入,货币市场转为流出;美股流入收窄,发达欧洲、日本继续流出,新兴转为流入。

跨市场和资产:美股流入收窄,发达欧洲、日本继续流出,新兴市场转为流入。主动外资上看,美股上周继续流入0.53亿美元(vs.此前一周流入8.91亿美元),发达欧洲流出3.82亿美元(vs.此前一周流出5.05亿美元),日本股市继续流出3.16亿美元(vs.此前一周流出4.59亿美元),新兴市场转为流入2.81亿美元(vs.此前一周流出4.66亿美元)。资产方面,全球股票与债券市场继续流入,货币市场转为流出。

博时标普500ETF(513500)是国内跟踪美国标普500指数的ETF产品。通过ETF这一具有低廉管理成本、高效申赎交易模式的投资工具,帮助国内投资人捕捉美股成长收益。也可以选择博时标普500ETF联接基金(A 050025,C 006075)。

美国标普500指数是国际市场公认的美股风向标,覆盖美国11个行业500多家代表性上市公司,集中在市场的大盘股,约占美国股票市场总市值的80%。

博时纳斯达克100ETF(513390)是国内跟踪美国纳斯达克100指数的产品。根据纳斯达克指数官网数据,在行业分布方面,信息技术行业占比为57.87%,是指数的主要组成部分,此外,在消费服务、消费品、医疗保健等行业均有分布。从指数前十大个股来看,均为优质的高科技型企业。

数据来源:Bloomberg

免责声明:

本报告中的信息均来源于公开资料,我公司对该等信息的准确性及完整性不作任何保证。在任何情况下本报告中的信息或所表达的意见不构成我公司实际的投资结果,也不构成任何对投资人的投资建议。

本报告中的数据出处若未加特别说明,均来自Wind,日期截至2024年5月31日。

本报告版权归博时基金管理有限公司所有。

投资有风险,请谨慎选择。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。