泰鸿万立IPO:6成收入靠吉利和长城,存在财务内控不规范

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

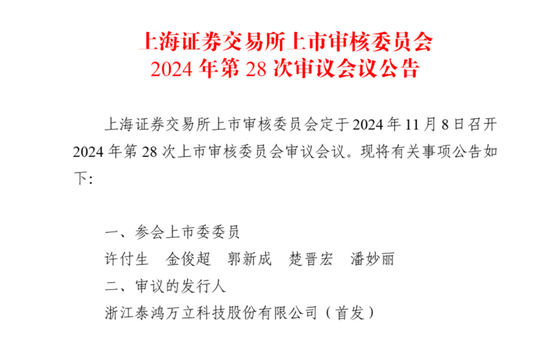

又一家IPO企业迎来上会。上交所官网公告,浙江泰鸿万立科技股份有限公司(简称:泰鸿万立)主板IPO将于11月8日上会,保荐机构为东方证券。

泰鸿万立主板IPO于2023年5月17日获得受理,当年6月13日进入问询阶段,今年8月完成二轮问询。

泰鸿万立是一家汽车零部件企业,2023年营收达到15亿,实现归母净利润1.6亿,但营收增速下滑,公司六成收入靠吉利、长城贡献。

2021年,泰鸿万立进行了一次4000万的分红,而2022年公司账面的货币资金1.04亿,而短期借款达6.02亿元。报告期内,公司违规转债、违规借票据融资,合计达到11亿。

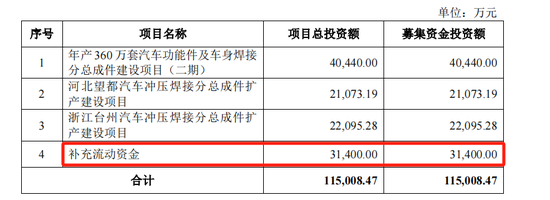

泰鸿万立本次IPO拟募集资金约11.5亿元,其中3.14亿元用于补充流动资金。

6成收入靠长城、吉利贡献

招股书显示:泰鸿万立主营业务为汽车结构件、功能件的研发、生产与销售,主要客户为整车厂商及部分配套零部件供应商。

目前公司已成为吉利汽车、长城汽车、沃尔沃、上汽集团、广汽集团、通用五菱、江铃汽车、领克汽车等多家国内外知名整车厂商或品牌的一级供应商。

泰鸿万立的主要产品为汽车结构件、功能件,该产品系汽车车身、底盘的主要组成构件,属于汽车生产所需的关键零部件。公司的收入来源也主要来自于此,结构件功能件占收入比重达到85%。

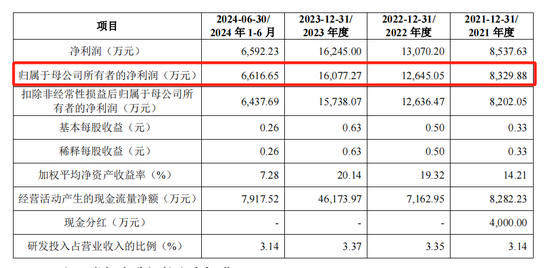

财务方面,2021年至2023年,及2024年上半年(下称报告期内),泰鸿万立营业收入分别为10.11亿元、14.78亿元、15.44亿元和7.38亿元,归母净利润分别为8329万元、1.26亿元、1.60亿元、6616万元。

从数据对比来看,泰鸿万立的营业增速呈现下滑态势,2023年营收增长由2022年的46%降至4.47%。

同期,公司经营活动产生的现金流量净额分别为8282万、7162万、4.61亿,7917万,公司经营活动现金流量净额与净利润相比有较大差异,差额分别为-255.40万元、-5907.24万元、2.99亿元和1325.29万元。

在盈利能力方面,报告期内,公司主营业务毛利率分别为24.07%、24.06%、25.46%和22.46%。从具体产品来看,2024年上半年,公司的结构件产品和功能件产品单价均有所下滑。

泰鸿万立解释称,2024年上半年,部分下游客户为应对市场竞争降低部分车型整车售价并相应调整零部件价格,导致当期部分结构件产品平均单价及毛利率有所下降。

另外,公司的净资产收益率波动较大,2023年公司的净资产收益率为20.14%,但到2024年上半年,大幅降至7.28%。

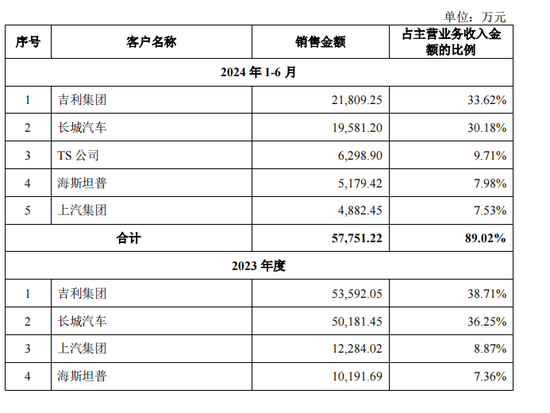

泰鸿万立的车企客户较为知名,客户的集中度偏高。报告期内,公司对前五大客户的主营业务收入金额占比分别为97.01%、95.37%、94.36%和89.02%。

其中,吉利集团连续三年成为公司的第一大客户,报告期内公司对吉利集团的销售金额占主营业务收入金额的比例分别为35.91%、46.11%、38.71%和33.62%,长城汽车则位居第二,占比在30%以上。公司6成收入来自吉利、长城。

值得一提的是,2021年,泰鸿万立进入特斯拉的供应商名录,2022年1月开始向特斯拉供货,2023年招股书显示:公司对特斯拉的销售额为4376万。

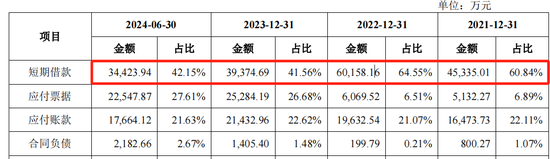

报告期内,泰鸿万立的资产负债率分别为56.60%、57.70%、55.79%和50.55%,虽然总体呈下降趋势,但仍远高于同行业可比公司均值,同行业可比公司均值分别为38.50%、42.83%、35.51%和33.31%。

存在财务内控不规范

泰鸿万立的前身泰鸿有限成立于2005年,2011年、2012年,吉利汽车零部件两次参与泰鸿万立增资。不过,2014年,吉利汽车零部件清仓退出。

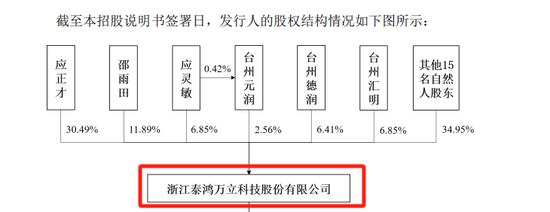

本次IPO前,应正才直接持有公司 30.49%的股份,应灵敏直接持有公司6.85%股权,二人合计直接间接持有37.35%的股份,应正才与应灵敏是父子关系。

2020年、2021年,泰鸿万立分别派发现金红利2000万元、4000万元,合计为6000万元。当时,应正才父子合计持有公司40.71%的股权,据此计算,二人通过现金分红合计分得2442.60万元。

在连续现金分红之后,截止2022年底,泰鸿万立公司账面的货币资金1.04亿元,而短期借款达6.02亿元,可谓是顶着财务压力分红。

截止2024年上半年,泰鸿万立公司账面的货币资金1.68亿元,而短期借款达3.44亿元。

在资金使用方面,泰鸿万立存在财务内控不规范的问题,这也是监管问询关注的焦点。

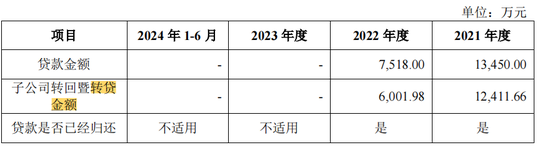

根据招股书披露,为了满足流动资金需求,报告期,泰鸿万立存在所获银行贷款通过子公司进行资金流转并最终转让公司用作营运资金的情形。

2020年至2022年,公司的贷款金额分别为2.41亿元、1.34亿元、7518万元,子公司转回暨转贷金额分别为1.93亿元、1.24亿元、6001万元。

泰鸿万立称,目前公司均按照相关协议及时足额归还转贷相关本息,不存在占用相关资金的情况,也不存在虚构交易以谋取不正当利益的情况未损害银行利益。但转贷行为不符合《贷款通则》《流动资金贷款管理暂行办法》的相关规定。

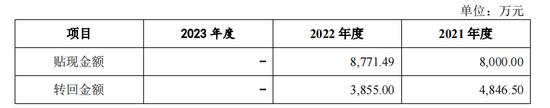

除了转贷违规,泰鸿万立在票据操作方面亦存在违规。招股书披露,2020年至2022年,公司通过向子公司济南泰鸿、保定泰鸿开具银行承兑汇票和信用证,并将其贴现后用作营运资金,贴现金额分别为1.31亿元、8000万元、8771万元。

泰鸿万立向子公司开具的票据均无真实交易背景,违反了《票据法》。不过,公司称上述票据贴现的资金用于日常生产经营,不构成票据欺诈。

上交所在问询函中指出,报告期内发行人存在转贷行为,相关贷款金额合计为 4.51亿、通过子公司转回金额合计为 3.77亿,发行人报告期内存在无真实贸易背景的应付银行承兑汇票交易,总金额为 2.99亿元,合计达到11.27亿。

监管问询:“转贷和票据融资行为的清理过程是否取得当地监管部门、贷款银行出具的无违规证明或确认函,内控制度、资金管理制度是否存在缺陷以及整改情况等。”

对此,泰鸿万立在问询回复中称,中国人民银行台州市中心支行及台州市分行出具了相关证明,确认报告期内发行人不存在因违反中国人民银行台州市中心支行及台州市分行管辖范围内法律、法规和规范性文件行为而受到其行政处罚的情形。

另外,泰鸿万立实际控制人存在较多大额的收支、存取现行为,主要为银行贷款借还款及受托支付、本人不同账户间转账、证券与理财产品投资与赎回、亲戚朋友借贷往来、与泰鸿万立之间关联资金拆借等。

本次IPO,泰鸿万立计划募资11.5亿元,分别投入到“年产360万套汽车功能件及车身焊接分总成件建设项目(二期)”、“河北望都汽车冲压焊接分总成件扩产建设项目”、“浙江台州汽车冲压焊接分总成件扩产建设项目”等,另有3.14亿元用于补充流动资金。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。