沪指失守3400点!政策保驾护航,银行ETF(512800)逆市收红!高股息顽强护盘,价值ETF盘中涨超1%!

今日(11月14日),大盘深陷回调,三大指数震荡下行,集体收绿,沪指收跌1.73%,失守3400点。沪深两市成交额合计1.83万亿元,较昨日缩量逾1700亿元。

盘面上,30个中信一级行业中仅银行收红,热门布局工具银行ETF(512800)场内价格收涨0.29%;部分高股息风格个股逆市上扬,价值ETF(510030)盘中场内价格一度涨超1%;大消费板块盘中表现相对亮眼,食品ETF(515710)、消费龙头ETF(516130)双双跑赢沪指。

消息面上,财政部等三部门发布多项楼市税收优惠新政。其中提出,购买家庭唯一及第二套住房,140平方米及以下按1%税率征收契税,并明确北京、上海、广州、深圳可以与其他地区统一适用二套房契税优惠。在城市取消普通住宅标准后,对个人销售已购买2年及以上住房一律免征增值税。土地增值税预征率下限统一降低0.5个百分点。

有专家表示,这次把家庭购买唯一住房的契税税率,从90平方米扩大到140平方米以下。家庭个人购买第二套住房,如果不超过140平方米的,也是按照1%的优惠税率征收契税。消除老百姓购房方面的这种障碍,对于今后增加老百姓的购房能力、扩大房地产政策的效果或有一定的积极作用。

展望后市,申万宏源指出,短期交易性资金相对力量占优,中小投资者保持高活跃度,投资者不断追逐和切换高弹性的投资机会,暂时能将赚钱效应维持高位。这种情况下,短期边际交易资金倾向于对事件催化做乐观解读,短期A股高热度或尚能维持。

招商证券认为,市场在经过了前期快速上行,行情扩散后,或将会进入一段时间相对平稳的阶段,为下一个阶段的行情进行蓄力。前期诸多政策在公告后逐渐进入验证期,而部分获利盘在年底有动力落袋为安。而短期赚钱效应出来后,资金或仍会继续寻找新的机会。

【ETF全知道热点收评】下面重点聊聊银行、180价值等2个主题板块的交易和基本面情况。

一、政策保驾护航,银行独立向上!银行ETF(512800)逆市摸高1%,高股息绝对收益仍是银行长期逻辑

今日银行逆市走强,全天领涨两市!午后大盘加速下行,银行顽强稳住涨势,成为31个申万一级行业中唯一收红的板块。板块个股中,重庆银行领涨超3%,杭州银行涨逾1%,苏农银行、无锡银行、成都银行、江苏银行等跟涨。

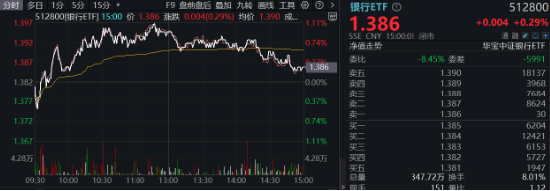

A股顶流银行ETF(512800)早盘低开后震荡上扬,场内价格一度涨逾1%,收涨0.29%,逆市两连阳!

消息面上,本周一(11月11日),央行披露了10 月金融数据,其中10 月新增社会融资规模1.40万亿元,同比少增4483 亿元,同比增速7.8%,环比下降0.2 pct;从新增社融结构来看,总体呈现“间接融资弱,直接融资强”的特征,新增直接融资占比从2023年末的34%升至2024年10月的45%。

分析人士指出,10月社融增速放缓符合预期,直接融资强,信贷结构改善,既反映了真实社融信贷需求情况,又呈现了经济正在改善的积极信号。

近期经济刺激政策坚定有力,作为典型的顺周期板块,银行显著受益于经济企稳向上,有望迎来估值与基本面双升。

① 十万亿化债组合拳出台,有利于银行资产结构改善。

上周10万亿化债组合拳出台,力度超出市场预期,就银行而言,化债或在一定程度影响银行净息差和信贷增速,但资产质量改善和社会总体利率下行的背景下,上市银行板块估值有望受益于资产结构改善而逐步提升,银行迎来长期投资的配置机遇期。

② 政策刺激消费回暖,推动银行基本面实质改善

一方面,伴随着一揽子增量政策落地见效后经济预期的回暖,以及“以旧换新”、“国家补贴”等活动对于居民消费的持续刺激,居民消费需求已现回升信号。另一方面,存量按揭利率调降工作已基本完成,叠加地方收储、城中村改造等楼市刺激政策的继续推出,房地产市场经营压力有望得到进一步缓释,提前还贷现象预计将明显减少。

银河证券表示,居民部门信贷需求边际修复,增量政策初见成效。10万亿元化债组合拳出台,政府债有望继续支撑社融。基本面积极因素累积,利好银行信贷投放和资产质量,继续看好银行板块红利价值。

财信证券亦表示,后续随着地方化债推进,专项债财政资金拨付、国有大行注资、地产等一揽子政策推进,有望带动社融信贷改善,银行风险资产质量缓释。在无风险利率下行大背景下,高股息绝对收益仍是板块长期投资逻辑,继续保持关注。

顺势而起,攻守兼备!看好银行板块配置性价比的投资者可以关注银行ETF(512800)。银行ETF(512800)被动跟踪中证银行指数,成份股囊括A股42家上市银行,近三成仓位布局工商银行、农业银行、交通银行等国有大行,捕捉“高股息”主题机会;约七成仓位聚焦招商银行、兴业银行、江苏银行等高成长性股份行、城商行、农商行,是跟踪银行板块整体行情的高效投资工具。

二、高股息再度出手护盘!成份股轮番上攻,价值ETF(510030)盘中涨超1%!主力资金逆市加仓

今日,大盘回调之际,部分高股息风格个股逆势上扬,顽强护盘。聚集“高股息+低估值”大盘蓝筹股的价值ETF(510030)屡屡上攻,盘中场内价格一度涨超1%,无奈尾盘随市下行,抱憾收绿。

成份股方面,非银金融、医药、银行等板块部分个股表现亮眼,截至收盘,中国人寿涨1.24%,上海医药、江苏银行、农业银行等多股收红。下跌方面,有色金属、电力设备、航运等板块部分个股表现不佳,西部矿业、通威股份双双收跌超3%,江西铜业、招商轮船等多股收跌超2%,拖累板块走势。

资金面上,部分主力资金逆市加仓价值ETF(510030)标的指数权重板块。Wind数据显示,截至收盘,非银行金融、银行、建筑分别以27.57亿元、23.26亿元、10.3亿元的吸金额在30个中信一级行业中分别位居第1、第2和第4。

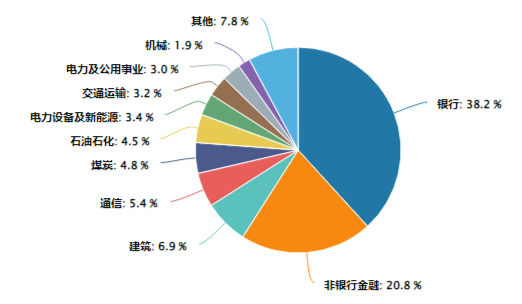

值得注意的是,银行、非银行金融、建筑均为价值ETF(510030)标的指数180价值指数前3大权重行业,Wind数据显示,截至11月13日,权重占比分别为38.24%、20.81%、6.95%。

消息面上,北京时间11月13日晚间,美国劳工部公布数据显示,美国10月未季调CPI同比升2.6%,符合市场预期。这份符合预期的通胀报告出炉后,交易员加大了对美联储12月降息的押注。而随着美联储降息周期的开启,外需有望得到提振,以价值ETF(510030)标的指数成份股为代表的国民经济核心行业龙头股有望较大程度获益。

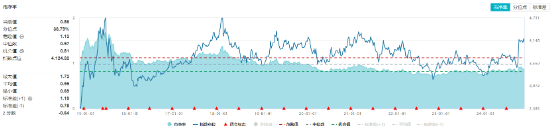

从估值方面来看,Wind数据显示,截至昨日收盘,价值ETF(510030)标的指数180价值指数市净率为0.86倍,位于近10年来36.79%分位点的低位,中长期配置性价比凸显。

展望后市,开源证券表示,随着大行情进入“第二阶段”,大类风格上,高股息红利板块值得重视。

财信证券指出,后续随着地方化债推进,专项债财政资金拨付、存量房贷利率下调等一揽子政策落地,有望带动社融信贷改善。在无风险利率下行大背景下,高股息绝对收益或仍是长期投资逻辑。

价值投资,选择“价值”!价值ETF(510030)紧密跟踪上证180价值指数,该指数以上证180指数为样本空间,从中选取价值因子评分最高的60只股票作为样本股,覆盖23只“中字头”个股!上证180价值指数成份股均为“低估值+高股息”大盘蓝筹股,包括中国平安、招商银行、工商银行等金融板块龙头股,以及基建、资源等板块龙头股,成份股股息率高,在波动行情中具有较好的防御属性。

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

本文图片、数据来源于Wind、沪深交易所、华宝基金等,截至2024.11.14。风险提示:银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15;价值ETF被动跟踪上证180价值指数,该指数基日为2002.6.28,发布于2009.1.9;食品ETF被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11;消费龙头ETF被动跟踪中证消费龙头指数,该指数基日为2004.12.31,发布于2018.11.21。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,华宝基金亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,银行ETF、价值ETF、食品ETF、消费龙头ETF风险等级为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资须谨慎。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。