中信建投港股及美股2025年投资策略:中概科技更积极表现,美股科技盛宴仍未落幕

文|崔世峰 于伯韬 许悦 向锐

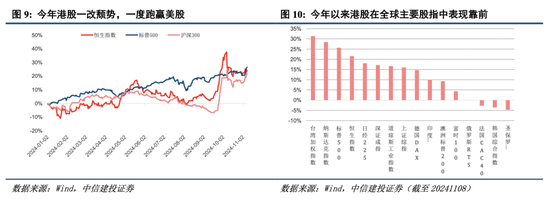

港股:预计2025年下半年经济内生增长动能修复,地产下行周期见底,恒生科技作为内需相关的核心资产之一,有望迎来盈利预期修复下的贝塔行情。长期看地产和经济复苏节奏和预期或有偏差,但向上趋势不改,特朗普的宽财政、高关税等政策对美国经济的影响仍存在不确定性,东升西落的机会依然存在,建议关注电商、游戏、消费电子等内需相关子赛道龙头。

美股:当下美股估值处在历史高位,背后是指数权重科技巨头强劲的盈利增长,尽管未来特朗普政策节奏会带来扰动,但除了私人信用周期重启的自然叙事外,AI叙事尚未证伪,红利延续,预计盈利消化估值的速度会较快。建议关注受益于盈利改善和监管放松的科技及半导体巨头,以及受益于联储进入降息周期的SaaS资产。

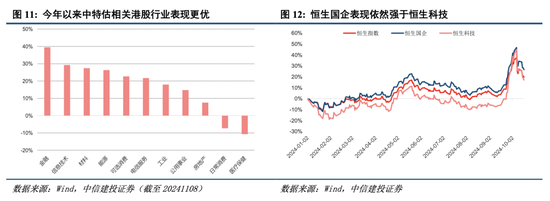

港股:看好2025年港股市场,中概科技下半年或更加积极,关注电商&本地生活、游戏、消费电子等内需赛道龙头公司。

预计2025年下半年经济内生增长动能逐步修复,地产下行周期逐步见底,恒生科技作为内需相关的核心资产之一,也有望迎来盈利预期修复下的贝塔行情。长期看,中国地产和经济复苏节奏和预期虽可能有偏差,但向上趋势不改,特朗普的宽财政、高关税等政策对美国经济的最终影响仍存在不确定性,2026年美国经济衰退的概率或将提升,东升西落的机会依然存在,不一定是短期交易性行情,乐观情况下有可能是跨季度甚至更长的大机会,尤其是当美联储进入降息周期中期,港股相对美股更容易跑出相对收益。建议关注电商、游戏、消费电子等内需相关子赛道龙头公司。

电商&本地生活:继续受益于竞争格局改善。

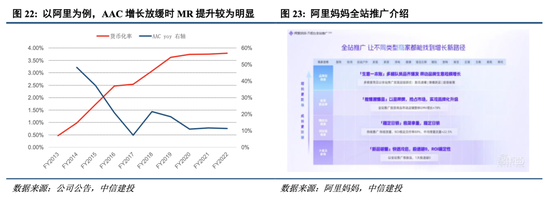

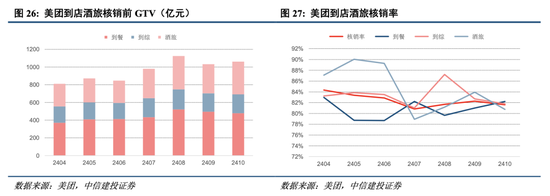

今年以来无论电商龙头阿里还是本地生活龙头美团均经历了竞争格局改善的估值修复。预计竞争格局改善的趋势在2025年有望延续。但与市场观点不同,我们认为,今年阿里格局的改善更多是二阶导层面而不是一阶导,阿里一阶导改善或仍需要1-2年;美团今年除了到店酒旅格局改善外,外卖格局改善是公司持续放利润的根源,预计25年外卖格局改善趋势将延续,到店酒旅或仍存在一定不确定性。

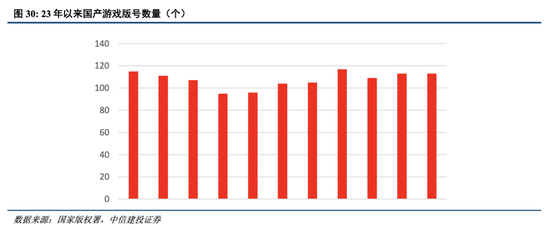

游戏行业:当前游戏行业规模稳健增长,版号同增带来供给改善。

今年上半年,我国游戏产业保持平稳增长,此外国内小程序游戏数量攀升,众多不同品类、题材、玩法的产品百花齐放,满足了用户更轻度、更多样化的娱乐需求。在供给方面,游戏行业供给丰富度有望增加,版号发放节奏同比改善明显,后续国产游戏供给丰富度有望大幅提升。各大游戏公司陆续公布了明年的游戏pipeline,在游戏版号或将进一步增加的预期下,预计明年游戏行业供给将持续增加,此外随着经济复苏,国内的游戏需求有望稳健增长。当前时间段部分游戏公司处于历史相对底部估值,叠加稳定的股东回报,部分头部游戏公司仍然具备投资性价比,看好明年游戏行业beta复苏以及pipeline储备丰富的头部游戏公司。

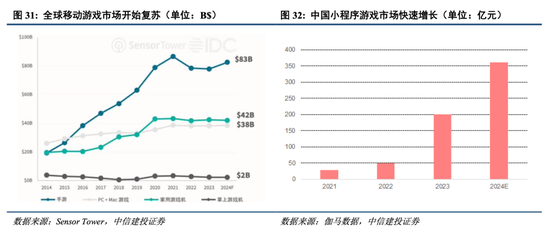

消费电子行业:2024年全球智能机市场修复,看好长期AI终端成长逻辑。

今年以来全球智能机市场走出低迷,在宏观经济状况和消费者需求的复苏的带动下连续五个季度实现增长,走出去年的去库存周期,全年仍有望实现同比增长。存储是今年影响手机利润最大的变动因素,较去年接近翻倍,解决存储厂亏钱问题后,今年Q3起出现拐点,后续重点看供需。PC市场也在今年出现周期性拐点,触底回暖,核心驱动力是产业进入新一轮换机周期&win系统升级。

展望2025年,我们认为消费电子新的一轮正周期已经出现,不论是智能机还是PC,长期 AI 终端成长逻辑是确定的,端侧AI渗透率将有望在明年大幅提升,成为消费电子最大的驱动力。

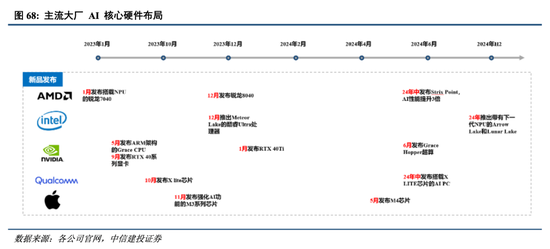

美股:AI盛宴仍未落幕,关注科技龙头&SaaS赛道。

当前美股估值处在历史高位,背后是指数权重科技巨头较为强劲的盈利增长,尽管未来特朗普政策节奏会带来扰动,但除了私人信用周期重启的自然叙事外,AI叙事尚未证伪,美股科技巨头AI红利延续,预计盈利消化估值的速度也会较快。联储降息路径的或有变化对利率敏感型科技巨头会造成阶段性逆风,但调整或许是买入良机,美股科技巨头长期前景依然光明。建议关注受益于盈利改善和监管放松的科技及半导体巨头,以及受益于联储进入降息周期的SaaS资产,建议关注受益于盈利改善和监管放松的科技及半导体巨头。

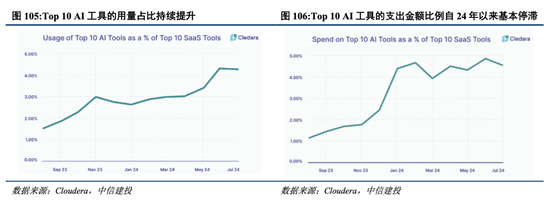

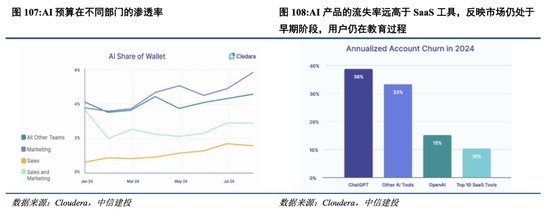

SaaS行业:看好软件股业绩触底回升,AI应用落地叙事逐步展开。

随着AI CapEx的持续大幅投入,市场转向关注AI商业化问题。我们认为大型CSP+Meta目前仍然可以通过裁员等措施优化OpEx,在短期维度内延缓折旧对利润的压力,但在囚徒困境下加大投入的压力&AI商业化节奏较慢的根本矛盾难以解决,Claude 3.5 Sonnet/Computer Use的发布可能会加速业界对于这一路线的探索,目前Semi/Software的R/R仍然偏向于Semi,尤其是确定性较高的龙头企业,但我们认为风险回报比将逐步偏向软件侧(无论是AI Agent被证伪→IT预算预期重置还是AI Agent证实→加速部署→软件经常性收入提升→长久期下估值提升),这一论点基于朴素的常识——投资需要相应回报,通过腾挪财务报表可以延长时间窗口,但不会改变这一事实。

业务发展不及预期:业务市场竞争格局仍处于较快变化阶段,我们对行业的判断很大程度上是基于主观预期,而市场竞争加剧可能影响相关业务的表现,使预期与实际业绩产生偏差。

行业增长不及预期:疫情下居家办公等需求脉冲式增长,这使得重新开放后高基数、需求透支下行业增速可能有所放缓。产品发布带来短期需求爆发,但这类需求的长期可持续性仍有待验证。

监管不确定性:业务涉及多个国家和地区,同时满足不同国家的监管要求及潜在的变化会对业务产生一定不确定性的影响。

技术风险:大模型的部署和维护可能涉及技术上的挑战。需要强大的计算资源和存储能力来支持大模型的运行,这可能会增加成本。此外,大模型的训练和更新也需要大量的时间和人力投入。

商业落地风险:由于大模型业务处于探索期或成长期,业务模式尚未成熟,同时宏观、行业环境可能发展变化,因此当前时点对未来的预判多数依赖上述环境变化不大或基本稳定的假设。大模型相关的监管尚未明确,可能涉及一些数据隐私、数据偏见、滥用等的法律风险

其他风险:消费复苏节奏;宏观经济及社零增长疲弱;美联储加息进程超预期;行业监管风险;中美关系发展的不确定性;中概股退市风险。

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。