京东、阿里都发了!接下来最可能的是——腾讯、美团?

京东发行可转债,阿里也随后跟进,再之后可能是谁?

周四,知情人士报道,阿里考虑发行可转债,拟募集约50亿美元资金,之后阿里港股跌超5%。

北京时间周四晚,阿里巴巴在港交所发布公告称,拟私募发行本金总额为45亿美元、于2031年到期的可转换优先票据。根据公告,阿里预计将授予票据的初始购买者额外购买最多5亿美元本金总额的票据选择权,并可在自票据发行之日(包括当天)起的13天内行使相关选择权。如此一来,本次交易将最多筹资50亿美元。

阿里表示,计划将票据发行所募集的资金净额用于:在票据发行定价的同时,根据现有股份购回计划购回若干阿里巴巴美国存托股份;为不时根据该公司现有股份购回计划而进行的进一步股份购回提供资金;为订立限价看涨交易(capped call transactions)所需成本提供资金。

周四美股时段,阿里巴巴美股收跌超2%,近5个交易日,阿里巴巴美股累计下跌超7%。

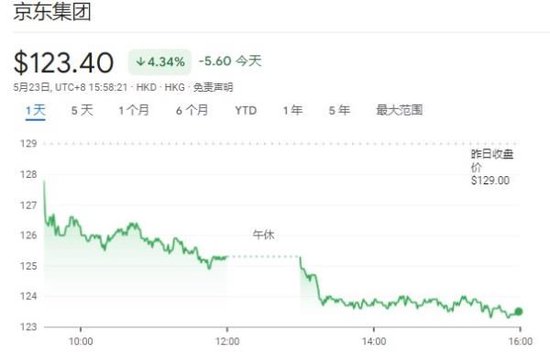

此前,5月21日京东宣布拟发行总规模达17.5亿美元可转债,这之后京东港股连跌三日,周四再度跌超4%。

京东表示,此次可转债发行将使其能够利用低融资成本(0.25%的票息率)加速当前股价的股票回购过程,转股价是45.7%,市价溢价大约35%。

对此,汇丰表示:

互联网公司利用债券市场来增强股东回报并不意外,当前高利率环境下,可转债相比普通债券提供了更好融资选择。

京东下跌也不意外,历史上互联网公司发行可转债后,股价短期内往往会出现下跌。过去三年中,公告后的第一天股价平均下跌8%,到第30天下跌23%。

谁将可能继续跟进?汇丰认为:

偏好美团、腾讯、网易和拼多多,我们估计美团和腾讯是最有可能发行可转债的公司,网易则可能保持更多的防御性。

在分析谁会跟进时投资者应该关注四大指标:1)股价表现:B站、京东和腾讯音乐在过去一个月中表现最好;2)离岸流动性:腾讯、爱奇艺、B站、百度和美团有美元净债务;3)股东回报与现金头寸:腾讯今年股票回购和股息预计将占净现金头寸140%或更多,其次是京东42%、微博35%;4)历史可转债发行:过去五年中爱奇艺发行四次,B站三次,拼多多两次。(华尔街见闻)

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。