“发发发”变“罚罚罚”背后,海通证券3年40家IPO“梦碎”

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:野马财经

开年已收5张罚单。

近期的金融监管风暴中,海通证券站到了“风暴”中心。

2024年至今,仅五个月时间,海通证券已经收到5张罚单,涉及沃得农机、中核钛白(维权)(002145.SZ)、格力地产(维权)(600185.SH)、科利德等IPO或上市公司。这些处罚主要与海通证券保荐业务中的违规行为相关,包括但不限于对IPO项目的尽职调查不尽责、擅自改动招股书、内部质量控制薄弱、帮助客户定增套利等问题。

值得注意的是,海通证券今年不仅接连收到警示、处罚,还被上交所要求“对发行上市保荐项目进行全面梳理自查”。监管机构的这一要求不是没有理由,据Wind统计,2021年5月至今的三年时间,海通证券已有40个IPO项目终止。

IPO新规严打“带病闯关”项目的背景下,海通证券的投行业务已经连续两年下滑,作为行业排名前列的证券公司,海通证券能否顺利度过风波,重整旗鼓?

开年已收五张罚单,

海通证券:持续整改

去年10月,已经提交注册长达20个月的沃得农机,IPO之旅最终以主动撤回申请材料而告终。两个多月后的2024年1月5日,作为沃得农机的保荐券商,海通证券迎来了证监会的“自律监管”措施。1月8日,深交所对海通证券发布《监管函》。

根据深交所的调查,在保荐沃得农机的过程中,海通证券存在四项违规行为:未就实际控制人所持股权冻结情况持续履行尽职调查职责并及时报告;对关联方资金拆借披露的准确性未予充分核实;未对发行人会计基础不完善、内部控制不规范的情况予以充分关注;未经同意改动招股说明书。

尤其是“未经同意改动招股说明书”,受到了外界广泛关注。据两版《招股书》显示,改动部分集中在沃得农机的主营业务、募集资金用途、分红政策等。

这只是一个开始。20多天后的1月29日,海通证券又登上了上交所监管措施通报。

通报中,海通证券被指存在首发保荐业务履职尽责明显不到位、投行质控内核部门未识别项目重大风险及对尽职调查把关不审慎等缺陷。

这次被认定“职责履行不到位”,涉及三个IPO项目,分别为惠强新材、明峰医疗、治臻股份。这三个项目的保荐人都是来自海通证券的6名人员。目前,三家企业都主动撤回申请,IPO项目已终止。

2月的上海证监局公告则揭示了海通证券场外期权业务内部控制的薄弱一面。2月1日,上海证监局披露了《关于对海通证券股份有限公司采取责令处分有关人员措施的决定》。

经查,海通证券场外期权业务相关内部控制不健全,未建立健全覆盖场外期权业务各环节的内部管理制度;未明确部门层级风险指标超限额的报告路径和处理办法。场外衍生品业务相关风险指标体系不健全。

4月,海通证券因中核钛白、格力地产债券事项而接连受罚。

4月30日,中信证券、海通证券双双披露公告称,收到中国证监会《行政处罚决定书》。

《行政处罚决定书》显示,海通证券在中核钛白案中,因协助中信中证实现不当股票收益,这一行为违反了相关监管规定,海通证券及相关方总计被罚没超过2.34亿元人民币。

“公司诚恳接受处罚,在规定的时间内缴纳上述罚款,并将深刻反思,汲取教训,认真落实各项整改要求,进一步优化合规内控机制,不断提高规范运作意识和水平,坚持举一反三,依法合规、稳慎推进公司各项业务。”海通证券表示。

同日,据广东证监局官网披露,海通证券作为格力地产“21格地02”“22格地02”债券的主承销商和受托管理人,存在未尽职履责的情况,比如未对个别存货周边楼盘开盘价格低于项目楼面价等重要信息进行充分的分析核查与及时报告。

图源:海通证券

踏入5月,随着大连科利德科创板IPO造假事件的曝光,海通证券再度被推至风口浪尖。

上交所针对科利德事件连发四张罚单,处罚主体包括科利德、保荐机构海通证券、保荐代表人、容诚会计师事务所和签字会计师。直指海通证券在科利德项目中对科创属性核查的不力及保荐业务内部质控的持续薄弱。

5月23日,在海通证券最新发布的股东大会资料上,海通证券专门提出,健全合规内控体系,充分发挥内外监督合力。

“公司董事会持续推动公司夯实合规管理基础职能履行,开展‘合规内控文化巩固年’活动,优化合规管理队伍建设,将合规管理与业务发展有机融合,并以制度和系统建设为抓手,不断强化对子公司的合规管理,同时加强监管检查和自查问题整改统筹,加大监督问责力度,持续推进巡视、监管、审计发现问题整改, 夯实内控检查整改质效。”海通证券表示。

市场排名前列,

3年40家IPO“梦碎”

事实上,海通证券虽然被多次处罚或警示,但海通证券承销的总体数量也较多。

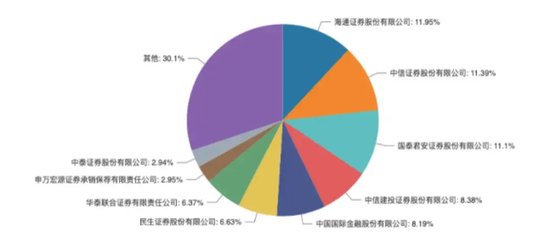

海通证券的股权融资保荐机构排名、申报项目数量排名、市场份额排名均靠前。Wind显示,2023年5月22日至今的一年时间,股权融资方面,海通证券总募集资金为374.79亿元,排行第三。承销金额排名中,首发项目排名第一,市场份额11.95%。

图源:Wind

市场份额较高的同时,海通证券在IPO方面的撤否率、终止数量也都“名列前茅”。

Wind数据显示,2021年5月至今的三年时间,海通证券IPO申报项目中审核状态处于终止(撤回)、终止审查、终止注册的为40家。

40家企业中,包括以专用设备制造业、计算机、通信和其他电子设备制造业,分别达8家,其次为软件和信息技术服务业达6家,还有医药制造业、橡胶和塑料制品业、汽车制造业等。

从撤否率来看,2021年5月至今,海通证券的撤否率达26.67%,排名第四。

图源:Wind

实际上,除了在IPO阶段发现问题并拦截外,海通证券保荐的部分项目已经成功上市,并且被发现财务造假情况。

2021年9月16日在上交所科创板上市的卓锦股份(维权)(688701.SH),主营业务为“环保综合治理服务”和“环保产品销售与服务”两类。

不管从业绩还是股价上来说,卓锦股份都是“上市即巅峰”。上市前三年(2018年—2020年),分别实现营业收分别为2.11亿元、2.91亿元、3.41亿元,净利润4028.13万元、5607.31万元、4527.81万元。

上市当年,卓锦股份就进行财务造假。2023年5月19日,卓锦股份公告称,收到中国证监会浙江证监局下发的《行政处罚决定书》。

经查明,2021年下半年,卓锦股份将部分成本以保证金名义计入往来款,虚减营业成本2796.52万元,进而虚增利润总额2705.67万元,分别占当期披露金额11.47%、57.84%。

经调整后,实际上卓锦股份2021年实现营收4.13亿元,同比上涨21.31%,净利润为1717.47万元,同比下跌-62.07%。并且2022年转盈为亏,净利润-0.94亿元,2023年进一步扩大至-1.2亿元。

二级市场上,卓锦股份发行价格为7.48元/股,上市首日,卓锦股份盘中创下股价高点19.91元,此后股价震荡下跌,截至5月23日,报收5.32元/股,总市值7.14亿元。

图源:百度股市通

通过此次IPO,卓锦股份公开募集资金总额为2.51亿元,其中,海通证券获得保荐及承销费用2770万元,承销保荐佣金率为11.03%。

1996年上市的上实发展(维权),主营业务为房地产开发和经营、实业投资、资产经营、国内贸易、信息服务等。

2024年3月19日,上实发展发布公告称,收到《行政处罚和市场禁入事先告知书》,经查,上实发展通过虚构合同、虚增业务实施进度、实施空转自循环贸易以及参与军民融合贸易等方式,导致上实发展2016年至2021年度财务报表存在虚假记载,合计虚增收入47.22亿元、虚增利润总额6.14亿元。

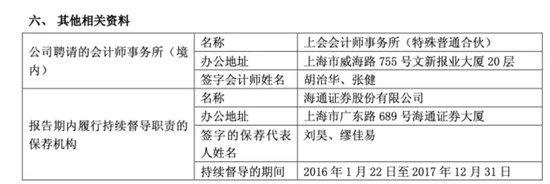

这期间,海通证券正是上实发展的保荐机构。持续督导意见却显示一切正常。

图源:上实发展年报

除了IPO项目外,海通证券在担任财务顾问时,也出现过违规行为。

2015年4月,奥瑞德(600666.SH)借壳西南药业上市,海通证券在此次重大资产重组中担任独立财务顾问。

资产重组时,奥瑞德原股东曾做出业绩承诺,即奥瑞德2015年至2017年累计实现的净利润不低于12.2亿元。但在借壳上市的第三年,还处于业绩承诺期的奥瑞德突然业绩变脸,盈利能力大幅削弱。

财报显示,2015年至2017年,奥瑞德分别实现营业收入11.51亿元、13.14亿元、11.84亿元,净利润3.01亿元、3.26亿元、-0.24亿元。

2018年6月,奥瑞德被证监会立案调查。经查,奥瑞德的财务报表存在虚假记载,2016年、2017年、2018年前三季度虚增当期利润总额1.6亿元、1亿元、1.44亿元。

2019年,因在奥瑞德重大资产重组担任财务顾问项目主办人时存在违规行为,海通证券四名项目主办人被上交所予以监管关注。海通证券被证监会立案调查。

2021年10月,重庆监管局对海通证券出具《行政处罚决定书》,责令海通证券改正,没收财务顾问业务收入100万元,并处以300万元罚款;对李春、贾文静给予警告,并分别处以5万元罚款。

现奥瑞德已被*ST。

“公司将持续遵循稳健的经营理念,进一步强化投资银行业务内控机制,提高规范运作意识,全面提升投行合规风险管理水平,切实履行勤勉尽责义务。”海通证券表示。

图源:罐头图库

“券商罚单的力度可以说是显著上升了。这一趋势可能反映了中国证券监管部门对证券公司的更严格监管,以及对违规行为的零容忍态度。这种态度在‘新国九条’出台后可能还会持续,因为监管部门正在努力提升证券行业的整体合规性,以保护投资者的利益,维护市场的公平和秩序。”中国企业资本联盟副理事长柏文喜表示。

投行业务“过山车”,

如何做好“守门人”?

在高市场排名和被处罚背后,海通证券相关业务的收入也坐上了“过山车”。

海通证券的投资银行分部主要提供保荐和承销服务、财务顾问服务、新三板服务等。

具体来看,2019年,海通证券投行业务收入为36.1亿元,到2021年的三年时间,便跃升至56.6亿元。

但经历了2021年的巅峰后,海通证券的投行业务已连续两年下滑。2022年、2023年年报显示,公司分别实现营业收入259.48亿元、229.53亿元,归母净利润65.45亿元、10.08亿元。其中,投资银行业务分别实现营业收入42.62亿元,同比降幅24.69%;2023年营业收入36.31亿元,同比减少14.8%。

图源:罐头图库

海通证券对于处罚也认真表示,认真落实各项整改要求,进一步优化合规内控机制,不断提高规范运作意识和水平,坚持举一反三,依法合规、稳慎推进公司各项业务。

“在处罚力度加大的背景下,各券商需要更加重视合规管理,提高员工的合规意识。同时,公司应建立完善的内部制度,以防范可能出现的违规行为。对于受到处罚的券商,他们应该认真对待每一个处罚决定,积极采取措施改正错误,以避免再次受到处罚。”中国企业资本联盟副理事长柏文喜表示。

北京丹华盛管理咨询有限公司首席合规专家丁继华同样指出,“在严格监管的背景下,证券行业需要回归其初心,重新认识到中介机构的价值在于扮演好关键的守门人角色。通过提供诚信合规的专业服务,赢得投资者的信任,这是其生存和发展的关键。只有建立起完善的合规管理体系,并向监管机构、投资者等利益相关方证明其执行有效,这样才能预防合规风险,减少和减轻执法处罚,才能实现证券行业的健康发展,并支持资本市场的高质量发展。”

版权声明

本文仅代表作者观点,不代表xx立场。

本文系作者授权xx发表,未经许可,不得转载。

财经快讯

财经快讯

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。